2022年10月,GMX在币安和FTX上市,吸引了广泛关注,并在当月初登上加密热搜榜首位。11月FTX暴雷后,用户转向GMX等去中心化交易平台,推动了其发展。GMX是Arbitrum生态中最大的去中心化现货和衍生品协议,通过GLP流动性池提供零滑点和低成本交易。使用GMX无需身份认证,其原生代币$GMX自2022年初以来表现强劲。GMX支持BTC、ETH等资产的高杠杆交易,其流动性池GLP通过交易费用等奖励流动性提供者。GMX设计了安全的流动性模式,利用Chainlink预言机实现精准定价,避免无常损失。平台代币$GMX用于治理和奖励,GLP代币则代表流动池份额。风险方面,市场波动和交易者获利可能影响GLP池的稳定性。价格预测显示GMX有望在未来几年内持续上涨,但投资前应充分研究市场动态和风险。

全面认识GMX币

2022 年10 月,GMX上市币安、FTX 等两大顶级交易所,引起了更广泛的社会兴趣,并在成功登顶去年10 月初加密热搜榜的榜首。而在11 月FTX 暴雷后,不少用户也尝试转向了GMX 等衍生品交易平台,促进了这些交易所的发展。

作为& Arbitrum生态中最大的去中心化现货和衍生品协议,GMX通过流动性池GLP以零滑点和低成本提供去中心化的永续和现货交易。由于其去中心化的特质,在使用该交易所时,你无需进行身分认证。而该平台的原生代币$GMX,是自2022 年初以来为数不多的升值加密货币之一。

今天,我们将在这篇文章中为您详细介绍GMX,其代币设计、如何投资以及其背后有什么潜在的风险。

GMX是什么?

GMX 是一个去中心化的现货和永续合约交易平台,该协议于2021 年9 月首次在Arbitrum上上线,然后于2022 年初在Avalanche上发布。

GMX 协议支持直接从用户钱包以0% 的滑点、10bps 的费用和高达30 倍的杠杆率在快速和便宜的网路上交易BTC、ETH、AVAX、UNI 和LINK等,没有KYC 或地域限制。

该平台上的交易由独特的多资产流动性池GLP支持,该池通过做市、掉期费用、杠杆交易(利差、融资费用和清算)和资产再平衡产生奖励,这些奖励被引导回流动性提供者。[TRADE_PLUGIN]GMXUSDT,BTCUSDT[/TRADE_PLUGIN]

GMX 的流动性池和GLP 币

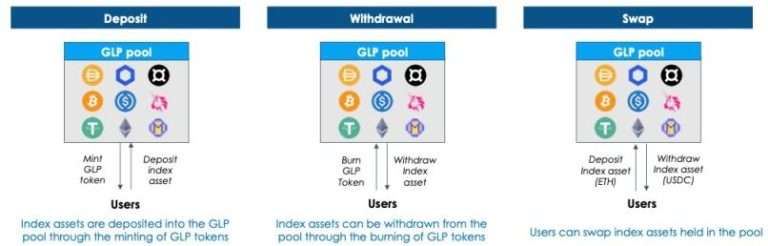

GMX 有一个流动性池GLP,这是一个为保证金交易提供流动性的多资产池:用户可以通过铸造和销毁GLP 代币来做多/ 做空和执行交易。该池从交易和杠杆交易中赚取LP 费用,这些费用分配给GMX 和GLP 持有人。

为了进行杠杆交易,交易者将抵押品存入协议中。交易者可以选择最高30 倍的杠杆,杠杆越高,清算价格越高,随着借贷费用的增加,清算价格将逐渐增加。

例如,当做多ETH 时,交易者正在从GLP 池中「租出」ETH 的上行空间;当做空ETH 时,交易者正在从GLP 池中「租出」稳定币相对于ETH 的上涨空间。但GLP 池中的资产实际上并没有被租出。

平仓时,如果交易者押对了,利润将从GLP 池中以代币做多的形式支付;否则,损失将从抵押品中扣除并支付到池中。 GLP 从交易者的损失中获利,并从交易者的利润中获利。

在此过程中,交易者支付交易费、开仓/ 平仓费和借入费,以换取对美元做多/ 做空指定代币(BTC、ETH、AVAX、UNI 和LINK)的上行空间。

如果交易者选择提取的与存入的抵押品不同,则视为交易活动,将收取交易费用,按抵押品大小的百分比收取。

GLP 代表流动资金池的份额,类似于用于交易和杠杆交易的资产指数。它可以使用指数中的任何资产铸造并销毁以赎回任何指数资产。

GLP 代币价格是指数中资产总价值的价值,包括未实现头寸的未实现利润和损失除以GLP 供应量。基本假设是每个未平仓头寸都可能在下一秒被平仓。

LP 通过铸造和持有GLP 代币,承担资产指数的delta 风险,即持有一篮子加密资产,如果LP 在存入任何指定的资产后,资产池的市值增加加密资产。

由于GLP 是根据资金池的市场价值铸造的,新的铸造活动不会使现有的LP 持有者变得更好/ 更糟。

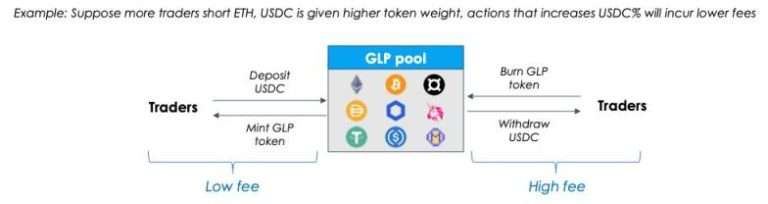

铸造/ 销毁GLP 的费用取决于指数资产是否减持/ 增持,即指数中资产的权重低于或高于其目标权重。如果ETH 被减持,通过存入ETH 来铸造GLP 的费用较低,因此受到激励。

目标权重是如何设定的?每周根据持仓量进行调整:如果大量交易者在Arbitrum 做多ETH,GLP 池将设定更高的ETH 目标权重,反之,如果有很大一部分人做空,则稳定币的目标权重也会提高。

通过DEX 聚合器可以更容易地实现目标权重:当一些指数资产被减持时,更便宜的掉期费用加上零滑点可以提供最佳价格,以促进路由到GMX 的大量交易,重新平衡GLP池中的资产权重。

持有GLP,实际上是:

- 提供流动性(没有无常损失,如下所述);

- 赚取以ETH 或AVAX 支付的70% 的平台费用;

- 作为杠杆交易者的交易对手(即赌场中的房子)从他们的损失中获利;

- 获得托管GMX 奖励;

- 对加密指数进行多元化投资。

GMX 没有使用标准的自动做市商模型(AMM) (x*y=k),而是使用Chainlink 提供的动态聚合预言机喂价(来自Binance 和FTX)来确定资产的「真实价格」。这有助于实现执行市场订单的零滑点。

因为GMX 只是从CEX 中实时提取价格,为交易者提供最佳执行,而无需套利者调整不同DEX 的价格差异。 LP 也受到保护免受无常损失,因为他们不需要承担价格发现成本。

GMX币是什么?

GMX系统拥有两种不同的功能代币,分别是用于治理的GMX 代币和用于交易流动性的GLP代币。上文我们已经详细介绍过GLP 币了,接下来,我们将来介绍GMX 币。

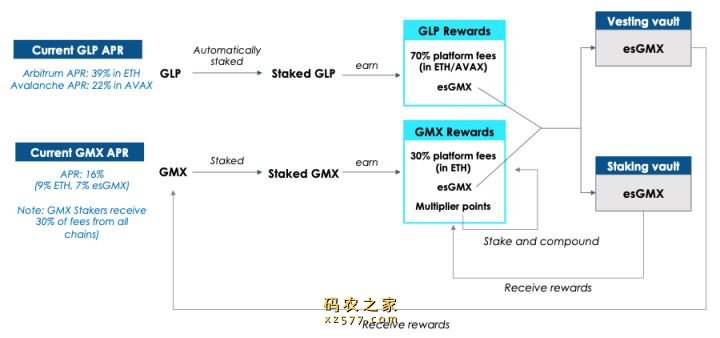

GMX是该平台的实用和治理代币,它允许权益持有者获得从整个平台收取的费用的30% 。

它可在Arbitrum 和Avalanche 上使用,并且可以使用Synapse 协议进行桥接。

用户可以将其GMX 质押在Arbitrum 或Avalanche 上,并获得3 种不同类型的奖励:

- 托管GMX (esGMX)

- 乘数点

- ETH 费用(Arbitrum)和AVAX 费用(Avalanche)

除了质押之外,投资者还可以利用他们的GMX 对DEX 的未来方向发表意见。

GMX 的设计原理

GLP 持有者,作为他们承担delta 风险和交易对手风险(交易者获胜)的回报,将获得70% 的平台费用、从交易者的损失中获利以及esGMX,这是一个互惠问题。

在平台质押GMX 代币将获得30% 的平台费用、esGMX 和乘数积分。 esGMX 是类似于CurveFinance 的ve 模型的托管模型,但它没有硬锁系统。相反,如果选择领取奖励,esGMX 将线性释放一年。

esGMX 奖励有两种使用方式:它可以像普通GMX 一样被质押以获得奖励,以及它可以在1 年内成为GMX 代币,如上所述。

要立即质押esGMX 奖励,可以获得与普通质押GMX 完全相同的奖励——更多的esGMX、乘数和来自平台费用的ETH/AVAX 奖励。

要想在1 年内归属esGMX,将不会获得任何奖励,并且esGMX 衍生的主要代币(GLP 或GMX)在此期间不能提取,否则esGMX 将被按比例扣减。例如50% 的本金代币提取= 50% 的奖励被削减。

什么是乘数积分(Multipller points,MP)? MPs 不是GMX,但可以像质押一样赚取费用(除了MPs 不能赚取更多MPs),从而通过提高GMX 质押的收益率为长期GMX 持有者提供奖金。每秒以100% 的固定比率赚取MP。

提升百分比= 100 *(质押乘数)/(质押GMX + 质押esGMX);即MPs 占用户质押GMX & esGMX 总量的比例。

GMX 通过以下方式赚取费用:

- 交易费用:开/ 平仓是仓位大小的0.1%;

- 掉期费:如果在平仓时需要掉期,将收取动态抵押品大小的0.2-0.8%;

- 借入费用:(借入资产/GLP 中的总资产)* 0.01%,在每小时开始时累积;

- 铸造GLP、销毁GLP 或执行掉期的动态费用,取决于该行动是否有助于实现GLP 指数中特定资产的目标权重。

本周返还给GLP 持有者和GMX 质押者的费用是从周三中午开始的前一周的交易活动中收取的,当周实际APR 取决于上周的交易活动。

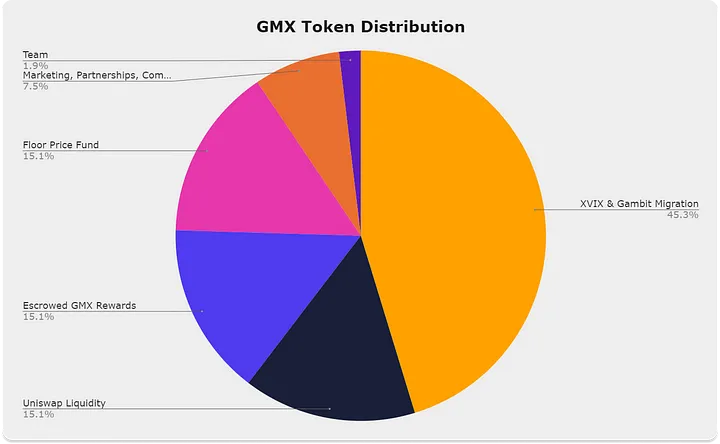

$GMX 代币经济学

$GMX 预计最大供应量为1325万枚代币,如果有更多产品推出且需要流动性挖矿,则可以增加该供应量。但在做出任何改变之前,这将需要经过治理投票。

以下是1325 万$GMX 代币的分配方式:

- 来自XVIX 和Gambit 迁移的600 万GMX。

- 200 万个GMX 与ETH 配对,在Uniswap 上提供流动性。

- 200 万个GMX 预留用于托管GMX 奖励的归属。

- 200万枚GMX代币由底价基金管理。

- 100 万个GMX 代币预留给营销、合作伙伴和社区开发者。

- 250,000 个GMX 代币在2 年内线性分配给团队。

最大份额的代币(45.3%)分配给了XVIX 和GMT(Gambit)代币持有者的迁移。迁移过程涉及将原始资产(XVIX、XLGE 和GMT)以1 $GMX = 2 美元的价格交换为$GMX。

$GMX 代币有一个特殊功能,称为底价基金。该基金以ETH 和GLP 计价,并以两种方式增长:

- GMX/ETH 流动性由协议提供并拥有,该交易对的费用将转换为GLP 并存入底价基金。

- 通过奥林巴斯债券收到的资金的50%被发送到底价基金,另外50%用于营销。

底价基金有助于确保GLP 的流动性,并为质押$GMX 的人提供可靠的$ETH 奖励。

随着底价基金的增长,如果(底价基金)/(GMX 总供应量)小于$GMX 的市场价格,则可以用它来回购并销毁GMX。这导致了以$ETH 和$GLP 计算的$GMX 的最低底价。

GMX有什么特别之处?

永续掉期就像没有到期日的期货合约,这意味着该工具可以无限期持有。在DeFi 中,永续合约用于推测加密货币的价格走势,并且只需要很少的前期资金即可支持高杠杆头寸。

具体就GMX 而言,该项目提供非托管永续掉期交易,重点是友好的用户体验。在GMX 上,交易者可以通过快速交易和较低的掉期和交易费用进行多头和空头,而流动性提供者(LP)可以通过向协议的多资产池系统提供资产以支持杠杆交易和掉期来获利。

DeFi 领域有多个竞争对手也提供永续期货。与此同时,中心化交易所的威胁迫在眉睫,它们将始终占据一部分市场份额。

那么GMX有什么特别之处呢?

由于其独特的价值主张,GMX 将自己定位为衍生品产品提供领域的领导者,主要有以下两点:

- 为代币GMX 持有者和流动性提供者带来以ETH 计价的强劲价值。

- 非通胀代币经济模型:GMX 流动性模型(GLP) 不需要通胀(农场和转储式)代币激励。

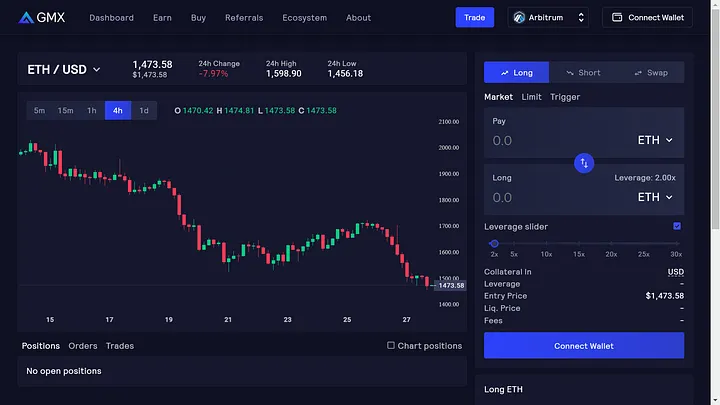

如何在GMX 交易所上进行交易?

用户可以在GMX 交易所上「做多/做空」或简单地交换代币。当交易者预期某项资产的价值会上涨时,他们会做多该资产,而当他们期望能够以较低的价格回购该资产时,他们就会做空。在GMX 上,用户可以为多头和空头交易选择1.1 倍的最低杠杆水平和30 倍的最高杠杆水平。

GMX 由Chainlink 预言机提供支持。它使用来自主要交易量交易所的总价格反馈来降低临时灯芯的清算风险。当用户的抵押品不足以维持交易时,就会发生清算;然后平台强制平仓并将保证金收入囊中以弥补损失。

当用户开启交易或存入抵押品时,GMX 会拍摄其美元价值的快照。即使标的资产的价格发生变化,抵押品的价值在整个交易过程中也不会发生变化。

开仓或平仓的交易费用为0.1%。每小时还会从存款中扣除可变的借贷费用。掉期费用为0.33%。由于协议本身充当交易对手,因此进入和退出交易时对价格的影响很小。 GMX 声称,它可以根据其交易池中的流动性深度,准确地以标记价格执行大额交易。

当用户想要做多时,他们可以在他们所押注的代币中提供抵押品。他们收到的任何利润都以同一资产支付。对于空头,抵押品仅限于GMX 支持的稳定币——USDC、USDT、DAI 或FRAX。空头利润以所使用的稳定币支付。

GMX 有什么潜在风险?

1、熊市空头偏斜

最大的风险是当市场剧烈下跌时,一些空头交易者赢了很多,使得GLP 池因delta 敞口而缩水,不得不用稳定币支付空头交易者的利润,进一步缩小池规模。

熊市空头偏斜可能导致GLP 持有者遭受巨大损失,使GLP 对LP 不再具有吸引力并导致TVL 下降,但根据经验,GLP 池的delta 风险以某种方式被交易者的损失对冲(或补偿)。

要原因之一是卖空比较困难,这也是大多数人在熊市中亏钱的原因

2、耗尽GLP 池

另一个风险是交易者将无法集体获利以耗尽GLP 池。如果OI 净敞口占平台可用流动性的很大一部分,尤其是对于熊市中的空头方,则可能会发生这种情况。

为确保不会发生这种情况,可能会根据GMX 上被多头/ 空头的所有资产头寸的实时净敞口设定动态OI 上限。

3、长尾资产风险

预言机定价模型适用于ETH 等流动资产,但不适用于流动性较低的资产。特别是在极端市场条件下,Chainlink 预言机可能会停止提供某些代币的价格,GMX 可能会因此遭受巨大损失。

由于大部分永续交易量来自流动资产,减少长尾交易对不会对GMX 的业务造成大问题。 CEX 也存在同样的问题,这就是为什么永续交易对总是远低于现货交易对。

GMX 价格历史

充分了解了GMX 协议后,接下来让我们看一下GMX 的一些价格历史记录。虽然过去的表现不应被视为未来结果的指标,但在对该代币作出预测前,了解代币过去的表现可以帮助我们提供一些背景信息。

GMX 加密货币有着一段动荡的历史,价格曾多次飙升。它于2021 年9 月14 日上线,开盘价为14.99 美元,随后出现了最初的上涨,直到10 月30 日达到峰值40.05 美元。

接下来的一个月,加密货币的涨幅甚至更高。 2021 年11 月13 日,其交易量超过50 亿美元。随后于11 月16 日增加了对神MIM 稳定币的支持。同一天,GMX 飙升至历史新高217.32 美元。

GMX 无法维持这一估值,全年收于21.96 美元。但没过多久,又爆发了。

在GMX 和AVAX 货币对以及GMX加密农场在Trader Joe 交易所上市后,该代币于2022 年1 月末成功抵御了更广泛的熊市。该交易所还使得当月使用Synapse 协议在Arbitrum 和Avalanche 版本的GMX 代币之间进行交易变得更加容易。

GMX 接下来于2022 年1 月20 日攀升至61.35 美元的高点,但当天收于49.04 美元。今年以来,价格大幅波动仍在继续。 3 月15 日跌至20.70 美元的低点,随后又于2022 年4 月1 日回升至38.26 美元的日低点。

6 月18 日,其进一步暴跌,跌至盘中低点12.65 美元。这反映了加密货币市场更广泛的看跌趋势。

然而,该代币近几个月显示出强劲的复苏迹象。在币安上市以及社区投票在 FTX 加密货币交易所添加GMX 代币后,它于2022 年10 月5 日达到62.19 美元的高点。

尽管GMX 加密货币最初受到了冲击,但后来FTX 的垮台和破产给这个去中心化交易所带来了好消息。 FTX 井喷之后,加密货币投资者集体逃离中心化,包括GMX 在内的去中心化交易所随后出现了更大的交易量。

2022 年11 月28 日,Delphi Digital 报告称,GMX 交易所赚取了超过100 万美元的交易费用,超过了其竞争对手、行业巨头Uniswap。

随着加密市场的扩大,GMX 代币在11 月9 日跌至25.60 美元的90 天低点后,出现了看涨的上升轨迹,并于12 月13 日触及60.06 美元,全年收于41.57 美元,上涨了近90 %。而在这一年里,整个加密货币市场下跌了60% 以上。

然而,到2023 年1 月8 日,其交易价格低至41.13 美元。 Arbitrum 在Twitter上发布公告,祝贺GMX 总费用超过1 亿美元后,该代币出现了小幅上涨,随着市场变得活跃,该代币在2 月16 日达到了84.63 美元的高点,这成为一个非常重要的上涨。此后,它有所下跌,到2023 年3 月6 日,其价值约为71.50 美元。当时,总供应量为8,988,537 枚,其中流通中的GMX 为8,519,843 枚。

GMX 币价格预测

请记住,价格预测,尤其是像加密货币这样具有潜在波动性的东西,通常是不准确的。许多长期加密货币价格预测是使用算法进行的,该算法可能会立即发生变化。

CoinCodex 对2023年GMX短期价格预测相当悲观,表明该代币可能会在3月11日跌至62.63美元,然后在4月5日小幅回升至65.66美元。该网站的技术分析是看涨的,有23个指标发出积极信号,而只有5个指标发出看跌信号。

DigitalCoinPrice认为该币今年的平均价格可能达到143.96美元。其对2025年GMX价格的预测表明,该代币的平均价格可能会达到241.78美元,然后可能会在2030年攀升至736.97美元,可能会在2030年突破1,000美元大关,达到1,024.27美元。

PricePrediction做出了GMX加密货币价格预测,预计该代币可能从今年的97.25美元攀升至2025年的205.36美元。其对2030年GMX价格的预测称,该代币可能会攀升至1,000美元以上,交易价格为1,355.82美元,可能在2032年达到2,807.77美元。

Wallet Investor 也对GMX价格做出了乐观的预测,表明其到2024年3月上旬可能会达到109.35美元,五年后将达到275美元以上。

在考虑GMX代币价格预测时,重要的是要记住,加密货币市场仍然极度波动,因此很难准确预测代币或代币在几个小时内的价格,更难以给出长期估计。分析师和基于算法的预测者可能而且确实会做出错误的预测。

如果您正在考虑投资加密货币代币,建议始终进行自己的研究。在做出任何投资决定之前,请查看最新的市场趋势、新闻、技术和基本面分析以及专家意见。请记住,过去的表现并不能保证未来的回报,切勿用您无法承受损失的资金进行交易。

GMX币怎么买?

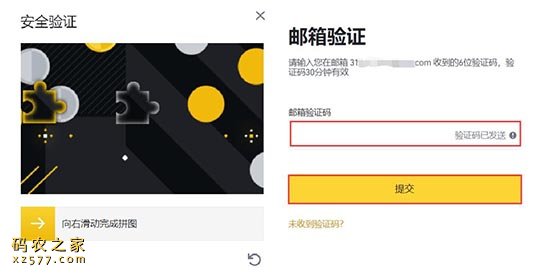

一、账号注册

1.登录币安官网,点击【使用手机号或邮箱注册】,进入注册页面

2.在注册页面左侧点击邮箱(推荐QQ、网易163、搜狐邮箱),输入个人电子邮箱、密码,点击创建个人账户

3.转入安全验证弹窗,完成拼图进行安全验证,在邮箱验证中输入数字验证码,点击提交

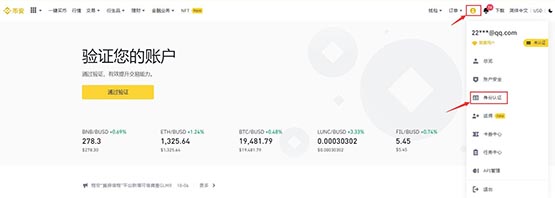

4.登录币安账户,在首页【用户中心】--【身份认证】进行身份认证,在该页面可以查看当前认证级别,它决定了您的账户在币安的交易限额。如需提升额度,请依次完成各个级别的身份认证。

二.进行交易

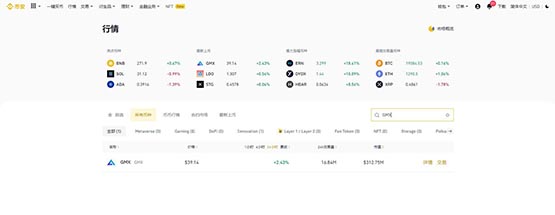

1、登陆币安官网,进入行情页面

2、搜索我们要购买的币种

3、点击交易后,即可进入购买页面

4、填写好购买数量,点击买入即可。