加密货币市场正处于关键时期,市场参与者在22年初低估了加息对风险资产的影响,现在可能同样低估了24/25年降息的影响,ETH/BTC 比值可能已触底,历史数据表明市场对ETH的信心正在增强,市场情绪和流动性条件改善将推动这一动态发展,随着美联储开始降息周期,流动性增加,市场情绪也在转变,多种因素可能推动市场再次上涨,政治动向、央行政策和创新技术都是重要的催化剂,市场预计山寨币季节已经开始,表现优异的将是风险曲线最远端的资产,预计未来加密货币市场将继续展现实力,不同资产类别将依次表现突出,这一周期可能会看到显著的市场动荡和增长。

加密货币市场正处于一个转折点。

许多市场参与者在 22 年初没有充分认识到加息对风险资产的影响。我们认为市场可能低估了 24/25 年降息的影响。

今年大部分时间,我们的观点是,市场将继续攀升至担忧之墙,然后在 25 年达到顶峰。

在本周的报告中,我们分享了我们对这种情况可能如何发展以及您如何在风险环境中定位自己的看法。

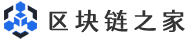

ETH/BTC 已经触底吗?

我们认为 ETH/BTC 可能已经触及周期底部。

6 个原因:

自 2016 年以来,ETH/BTC 一直创下更高的低点。该比率在 2017 年初触底,略低于 0.01。2019 年末,该比率触底,略低于 0.02,然后在 2020 年 3 月崩盘期间再次触底。快进到 2024 年 9 月,ETH 刚刚跌破 0.04。

对我来说,这表明随着时间的推移,市场对 ETH 的信心正在增强。我们看看它是否能维持在 0.04。

在之前的周期中,当 ETH/BTC 屈服时,它会在此后不久创下低点。在过去几个月中,该比率似乎已经屈服,从 0.057 降至 0.038。

在过去的周期中,ETH 在降息后触底。美联储几周前开始降息。

美联储资产负债表也是如此——上个周期我们从净紧缩转向净扩张,ETH/BTC 触底。随着流动性条件的改善,我们预计本周期会出现类似的动态。

从历史上看,随着流动性条件的改善,比特币的主导地位会下降。目前为 57%(接近周期高点)。

从情绪角度来看,ETH 刚刚经历了一段我们很久没有见过的幻灭期(由于 EIP4844 导致费用下降,“路线图一团糟”)。这是市场心理和加密 Twitter 的不耐烦。现实情况是,以太坊继续执行其路线图。 Kyle Samani 在 Token2049 上发表的“SOL 为何会翻转 ETH”演讲似乎标志着 ETH/BTC 的底部。

如果我们正确认为 ETH/BTC 已经触底,则意味着山寨币季节已经正式开始。

催化剂

观察过去几个月加密 Twitter 上的情绪非常有趣。似乎加密原生者试图通过跳到风险曲线的最远端(模因币)来领先流动性周期。

我敢肯定,许多人在 10 月至 3 月期间表现很好,但大多数人都晚了,同时又早早进入了山寨币季节。毕竟,历史上山寨币季节是在降息之后开始的。所以我的感觉是,大多数市场在 2023 年第四季度/2024 年第一季度回吐了涨幅。随着市场下跌,许多人抛售了。其他人正在重新分配。

“散户永远不会回来。”

这正是我们从情绪角度需要看到的。现在美联储已经开始降息周期,有几个催化剂指向市场的另一个爆发顶峰:

允许宽松。美联储降息实际上是允许世界上所有其他央行降息。我们已经看到中国由此产生的连锁反应——中国目前正在大力刺激经济。看来他们在等待美联储的绿灯。需要明确的是,当美联储降息时,美元就会贬值,从而降低中国资本流向美元的风险——这让中国在保持本国货币稳定的同时,拥有更大的灵活性来降低利率。这种动态可以应用于全球所有央行。

政治。我讨厌谈论政治。但我们必须解决这个问题,因为它确实很重要。至少在短期内是如此。这里的关键点是,我相信民 主党人已经意识到加密货币不会消失。看看 23 年发生的事情就知道了。这一年以“扼杀点行动”开始——这是拜登政府试图切断加密货币企业进入银行的违宪尝试。它失败了。而比特币在这一年上涨了 187%。

如果我们选出一位支持加密货币的总统,会发生什么?如果允许银行保管加密货币,会发生什么?如果我们获得稳定币法案,会发生什么?如果 CFTC 成为数字商品加密资产的主要监管机构,会发生什么?

市场是否已经消化了这一因素?可能还没有。即使特朗普输了,我们也希望看到这些方面取得进展。

ETF。这是您的普通 TradFi 朋友投降并购买一些 BTC/ETH 的周期吗?我们认为这是可能的。我记得在 2020 年与我的好友进行了一次交谈,他们坚决反对比特币。我记得告诉他们要保持开放的心态,并补充说,我认为在不久的将来不持有任何比特币实际上可能会变得有风险。

当时这听起来似乎很荒谬。但我的问题是:在投降之前,人们需要观察多少个应对周期?如果你认为自己是一个认真的投资者,那么你已经看到 BTC/加密货币在 2013 年、2017 年、2021 年以及现在的 2024 年(进入 2025 年?)上涨。

创新。虽然加密货币原生者争论 Solana“扩展”是否是 L2,以及我们是否应该将 L2 纳入到 Solana 的以太坊版本中,但如果你放眼望去,就会发现很多很酷的事情正在发生。

比特币开始变得更像以太坊,DeFi 和 L2 生态系统显示出一些希望。

以太坊正在扩展并执行其路线图。贝莱德拥有链上货币市场基金,Visa 刚刚宣布在以太坊上推出代币化平台。

Solana 的 Firedancer 现已进入测试网。花旗集团和富兰克林邓普顿宣布计划在 Breakpoint 上对 Solana 上的资产进行代币化。Paypal 和法国兴业银行已在 Solana 上推出了稳定币。

说到稳定币——发行人现在是美国国债的第 16 大持有者。我们现在拥有无需许可、可产生收益的稳定币。

情绪。8 月初,情绪转为极度恐惧。这正是我们在下一次大动作之前需要看到的,我们认为这场大动作正在进行中。

山寨币季节?

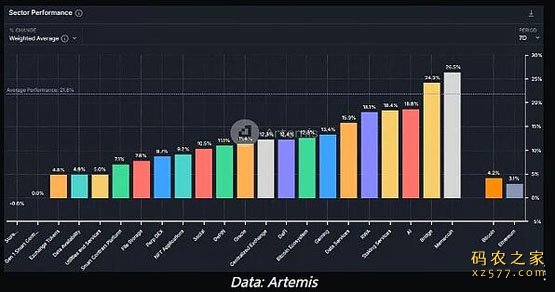

如前所述,我们认为 ETH/BTC 可能已经触底。这意味着山寨币季节可能已经正式开始——当长尾风险资产表现优于主要资产时。

市场已经展现出实力。以下是 Artemis 提供的 7 天行业表现,其中 memecoins 领先。

关于周期如何发展的一些想法和/或预测:

ETH 的表现明显优于 BTC,BTC 的主导地位远低于 50%。

SOL 的表现明显优于 ETH,SOL 基础设施的表现优于 ETH 基础设施 + Solana memecoins 的表现优于以太坊 memecoins。

TIA 和 SUI 成为目前市场上表现最好的“新 L1”(密切关注 Berrachain 和 Monad——预计将于今年晚些时候推出)。

超过 10 个 memecoins 将达到 100 亿美元以上的估值(今天有 2 个)。事实上,我们可能会在这个周期看到 1000 亿美元以上的 memecoin。 *我将在 11 月分享我对 memecoins 的全面深入看法。

AI Coins 和 DePIN 的表现可能与上一个周期的 NFT 一样。

稳定币的供应量增长到 5000 亿美元(今天为 1600 亿美元)。

不用多说,但我还是要说:我没有水晶球。我只是作为一个观察这些市场一段时间的人使用模式识别。风险开启 = 央行放松 = 美元流入风险资产。如果发生这种情况,那么表现优异的应该是风险曲线(加密货币)的最远端。其他一切都是本能,用于识别行业、团队、社区、周期动态、风险等。